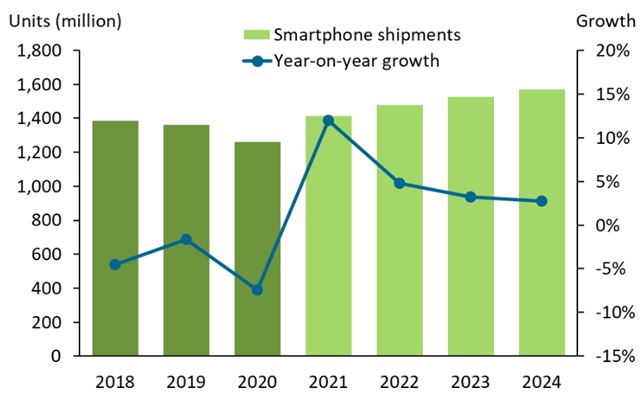

Недавний прогноз Digitimes Research говорит о росте мирового рынка смартфонов по итогам текущего года на 6,4% относительно уровня 2020-го, — до 1,32 млрд единиц. Оценка, приведённая в середине июня аналитиками Canalys, ещё более оптимистична: всего в канал поставок за 2021 г., по их мнению, будет отгружено 1,4 млрд смартфонов, — на целых 12% больше, чем годом ранее. В то же время сам 2020-й, напомним, продемонстрировал 7%-ное падение мирового рынка смартфонов в количественном выражении. Таким образом, если прогноз Canalys оправдается, в текущем году смартфонов будет отгружено на 5% больше, чем в 2019-м (см. рис. 1).

Рис. 1. Глобальные поставки смартфонов, млн единиц (столбцы, левая шкала) и их годовая динамика, % (линия, правая шкала), с прогнозом до 2024 г.

Источник: Canalys, июнь 2021 г.

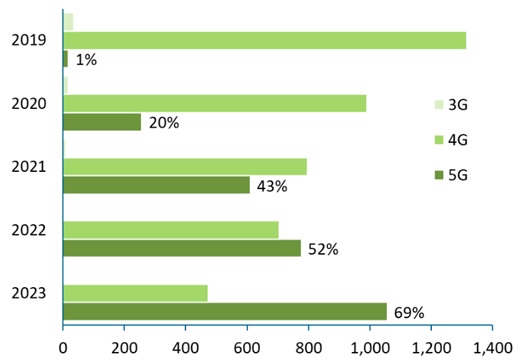

Одним из драйверов этого сегмента ИТ-рынка всё явственнее выступают аппараты с поддержкой сотовых сетей пятого поколения. В I кв. 2021 г., по оценке Canalys, на 5G-смартфоны пришлось 37% глобальных отгрузок этих устройств, а по итогам года в целом их доля вырастет до 43% (610 млн единиц). При этом вендоры склонны рассматривать именно функциональность 5G как основной стимул, побуждающий к покупке новенького смартфона. И поскольку бюджеты множества потребителей продолжают страдать из-за последствий не прекратившегося до сих пор коронакризиса, в жертву возможности снабдить востребованным публикой 5G-адаптером даже недорогие модели производители приносят прочие функциональные возможности: объём оперативной памяти, качество и разрешение дисплея, ёмкость аккумулятора. Canalys предрекает, что к концу текущего года 32% всех поставленных в глобальный канал смартфонов будут реализованы в рознице по цене в 300 долл. США и менее (в локальном валютном эквиваленте, разумеется). Уже 2021 г. обещает стать годом подлинного всемирного перехода к активной эксплуатации сотовых сетей пятого поколения (см. рис. 2).

Рис. 2. Доли устройств с адаптерами 3G (бледно-зелёный), 4G (светло-зелёный) и 5G (травянисто-зелёный) в глобальных поставках смартфонов, млн единиц и %, с прогнозом до 2023 г.

Источник: Canalys, июнь 2021 г.

Однако этот же самый год станет и пиковым для темпов прироста мировых поставок смартфонов — по меньшей мере на перспективу до 2024-го (см. рис. 1). В 2021 г. фактический объём их поставок наверняка окажется ниже, чем мог бы быть, из-за продолжающейся нехватки целого ряда необходимых компонентов. Прежде всего — служебных полупроводниковых микросхем (контроллеров дисплеев, цепей питания и т. п.). Недавняя вспышка COVID-19 в Индии снизила покупательную способность местного населения, и буквально сразу же, за считанные недели, многие ведущие поставщики смартфонов перенаправили товарные потоки из индийского канала на генерирующие сегодня максимальный неудовлетворённый спрос рынка КНР, США и Западной Европы.

Аналитики полагают, что эта тенденция сохранится: за счёт тех регионов, в которых потребители не сумеют сформировать высокий устойчивый спрос даже на не самые дорогие смартфоны (а это, прежде всего, Латинская Америка и Африка), больше гаджетов перетечёт на более платёжеспособные рынки. Более того, даже в приоритетных регионах смартфонные вендоры будут отдавать предпочтение тем партнёрам, которые на деле подтвердят свою способность реализовывать полученные через канал смартфоны скорейшими темпами и с минимальными издержками. Чаще всего такими возможностями обладают сотовые операторы, поскольку они в силах формировать привлекательные для потребителя долгосрочные предложения (смартфон с удачным тарифом в длительную рассрочку, например). Реселлеры же не располагают подобной свободой манёвра, из-за чего аналитики ожидают в обозримой перспективе обострение конкуренции между ведущими смартфонными брендами как раз в области прямых поставок локальным операторам.

Но и в классической канальной структуре накал соперничества явно не снизится, поскольку в эпоху коронакризиса ещё большее значение для потенциального покупателя приобретает розничная цена устройства. Вынужденные конкурировать в том числе и ценой, вендоры под гнётом объективного удорожания микросхем, медной фольги, современных дисплеев и прочих компонентов будут поставлены перед непростым выбором. Принять ли целиком на себя удар неизбежного сокращения маржинальности, разделить ли его с собственным каналом или возложить хотя бы частично на конечного покупателя — вопрос чрезвычайно сложный, поскольку любым допущенным здесь промахом моментально воспользуются конкуренты. Canalys советует вендорам смартфонов всемерно повышать операционную эффективность и не рассчитывать на сверхприбыли от реализации своей техники, особенно в нижнем и среднем диапазонах цен.

Аналитики говорят о трансформации смартфонного канала в эпоху пандемии; о необходимости внедрения вынужденных инноваций (forced innovations), альтернатива которым — коммерческий провал и полный уход с рынка. Примеры вынужденных инноваций, порождённых коронакризисом, — унифицированный склад (готовность оперативно формировать заказ из товаров, физически находящихся на момент оформления на различных складах, в том числе у дистрибьюторов и контрагентов) и доставка прямо в автомобиль заказчика (а не домой либо в офис). Привычка покупать онлайн также останется с потребителями всерьёз и надолго, что означает неизбежное сокращение значимости классических торговых точек и заставляет перепрофилировать их в консультационные, логистические (для организации быстрой локальной доставки) и демо-центры. Кроме того, широкая доступность цифровых коммуникаций побуждает всё больше ритейлеров по всему миру к прямому взаимодействию с вендорами смартфонов, минуя классический двухуровневый канал и тем самым дополнительно снижая издержки — как финансовые, так и временные.