Компания J’son & Partners Consulting представила результаты исследования российского рынка межмашинных соединений и интернета вещей (M2M/IoT).

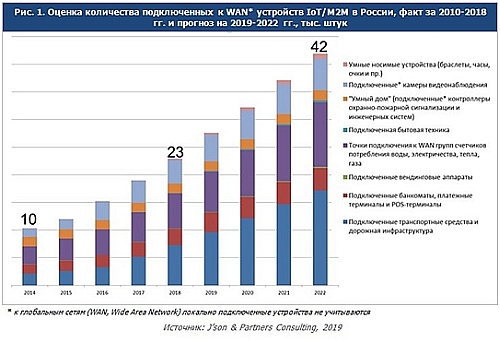

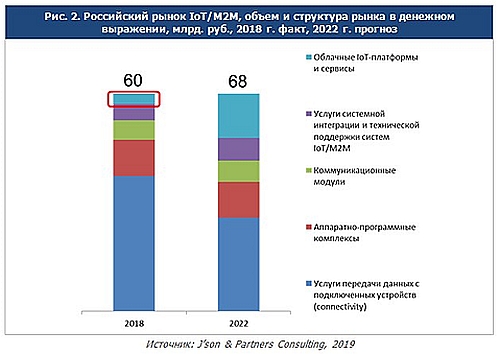

Оцениваемый объем рынка в 2018 г. составил 60 млрд руб. Количество подключенных к WAN устройств IoT/M2M достигло 23 млн единиц, увеличившись на 21% по отношению к 2017 г. (традиционно в исследовании учитываются все виды технологий подключения: сотовые, проводные фиксированные и беспроводные фиксированные). Относительно невысокий объем рынка в денежном выражении определяется практически полным отсутствием (за исключением сегмента видеонаблюдения) сложной обработки данных в облачных IIoT-платформах, что на глобальном рынке составляет основу формирования добавленной стоимости IoT-проектов. На этом фоне чрезвычайно высока доля затрат на услуги передачи данных с подключенных устройств (connectivity), объем потребления которых определяется в основном размером установленной базы подключенных устройств и размером платежа за услуги связи в расчете на устройство.

В отраслевой структуре рынка распределенных систем телеметрии имеет место крайне низкая доля промышленных применений IoT на фоне превалирования технических систем безопасности (видеонаблюдение, средства автоматической фиксации нарушений, пультовая охрана), подключенной инфраструктуры для совершения платежей и систем мониторинга транспорта. Причина такой структуры рынка по сферам применения IoT/M2M — в основных драйверах роста количества установленных и подключенных устройств IoT/M2M в России. Ими были и остаются обязательные к исполнению государственные программы, среди которых отсутствуют программы по цифровизации промышленности.

Так, в 2010-2013 гг. основными драйверами рынка были: установка систем мониторинга грузового и пассажирского автотранспорта, программы по оснащению жилищно-коммунального хозяйства счетчиками потребления ресурсов (электроэнергии, тепла, воды, газа), а также развитие территориально-распределенных систем видеонаблюдения. Единственным формировавшимся в этот период под влиянием рыночных факторов крупным сегментом IoT/M2M стал сегмент подключенных к платежным системам кассовых аппаратов (POS-терминалов) и платежных терминалов.

Высокую динамику роста подключенных устройств IoT/M2M в 2015-2018 гг. определили такие законодательные новации как внедрение системы «Платон», подключение кассовых аппаратов к платформам операторов фискальных данных (ОФД), бурное распространение систем автоматической фиксации нарушений, а также дальнейшее расширение систем видеонаблюдения и развитие программ IoT/M2M в ЖКХ.

По прогнозу J’son & Partners Consulting, к 2022 г. количество подключенных устройств вырастет до 42 млн, но при этом в денежном (рублевом) выражении рынок будет стагнировать, увеличиваясь лишь на 4% ежегодно (до 69 млрд руб. в 2022 г.) (рис. 1 и 2).

Причина — отсутствие индустриальных применений IoT, и, как следствие, низкий уровень добавленной стоимости, создаваемой системами IoT/M2M, ограничивающийся в основном функциями мониторинга. Это означает невозможность монетизации инвестиций в развитие новых технологий связи, в первую очередь — в сети 5G.

Наиболее емкими останутся сегменты «Подключенные автомобили и дорожная инфраструктура» («Транспорт»), «умные» счетчики, камеры видеонаблюдения и подключенные средства осуществления платежей. Существенно изменится структура рынка. В частности, значительно снизится доля выручки от услуг передачи данных, а доля облачных сервисов, предоставляемых на базе IoT-платформ, резко возрастет (рис. 2). Также увеличится доля услуг системной интеграции и техподдержки. В разрезе сфер применения рынок систем мониторинга автотранспорта и дорожной инфраструктуры в 2022 г. останется наиболее крупным сегментом в России по количеству подключенных IoT/M2M устройств, и одним из самых крупных по размеру в денежном выражении. На этом фоне индустриальный IoT в России останется в зачаточном состоянии.

В сегменте «Распределенные системы видеонаблюдения и фото/видео фиксации событий» наиболее перспективны услуги по облачному хранению и обработке видеоданных. Ожидается, что уже в 2021 г. они обгонят по объему выручку от connectivity, которая за счет удешевления услуг связи, не компенсируемого меньшими темпами роста количества подключенных объектов, снизится на 34% по отношению к пику в 2017 г. Проприетарные аппаратно-программные комплексы видеонаблюдения в коммерческом секторе будут замещаться на облачные сервисы. В государственном секторе аппаратно-программные комплексы (АПК «Безопасный город» и другие) в ближайшие годы будут сохраняться, даже несмотря на существенно худшее, чем у облачных платформ соотношение цена/функциональные возможности. Уже в настоящее время наиболее крупным сегментом в России, который в значительной степени можно отнести к Интернету Вещей, является сегмент сервисов интеллектуального видеонаблюдения.

Перспективность сегмента подключенных устройств IoT/M2M, используемых для осуществления платежей и банковских транзакций, состоит не столько в росте количества подключенных устройств, сколько в возможности создания аналитических IoT-сервисов с высокой ценностью для бизнеса. По итогам 2018 г. объем выручки от сервисов, предоставляемых операторами фискальных данных и инициированных необходимостью выполнения требований закона 290-ФЗ, вырос на 30%. Однако уже в 2019 г. темпы роста этого рынка в денежном выражении замедлятся примерно до 20% в год, а c 2020 года перейдут в область отрицательных значений. Причина — в жесткой ценовой конкуренции между различными операторами фиксальных данных (ОФД) в сочетании с завершением этапа массового подключения кассовых аппаратов к ОФД. При этом в более долгосрочной перспективе самым перспективным направлением станет анализ поступающих с подключенных кассовых аппаратов данных об объемах, номенклатуре и ценах продаваемых товаров и услуг.

Рынок систем и сервисов «Умного дома», который в настоящее время находится в зачаточном состоянии, обладает в России большим потенциалом. Существует значительный неудовлетворенный спрос на такие системы, поскольку заметная часть жилья в России приходится на индивидуальное жилье, где системы «Умного дома», в отличие от многоквартирных домов, могут быть достаточно эффективны, а решение об их использовании принимается самими собственниками жилья, а не управляющей компанией. Одним из ключевых условий реализации этого потенциала является появление облачных сервисов мониторинга и оптимизационного управления инженерным оборудованием зданий, способных работать с уже установленными контроллерами охранно-пожарных и инженерных систем. Удовлетворенность существующими компонентами «Умного дома» в России крайне низкая, и появление таких сервисов, особенно ориентированных на массовых потребителей (домохозяйства), способных осуществлять мониторинг также и данных о потреблении ресурсов (электричества, воды, тепла), может буквально «взорвать» рынок.

Уже можно говорить об относительно массовой реализации отдельных функций систем «Умного дома/здания» в части охранной и пожарной сигнализации, видеонаблюдения и мониторинга потребления ресурсов (электроэнергии, воды, тепла). Фактически требуется лишь появление облачных IoT-платформ и приложений, способных с низкими удельными издержками консолидировать данные от различных подключенных сенсоров и контроллеров и анализировать их. Кроме того, рынок систем и сервисов «Умного дома» обладает в России значительным потенциалом роста за счет сегмента подключенной бытовой техники. В настоящее время таковая в России практически отсутствует. Даже в тех моделях, где есть функция подключения к WAN, она, как правило, не используется, поскольку до недавнего времени в России отсутствовали приложения, способные эти данные получать и обрабатывать. Появление в РФ облачных IoT-сервисов мониторинга и оптимизационного управления инженерным оборудованием офисных зданий в случае их распространения и на жилой фонд приведет к быстрому росту количества подключенной бытовой техники в России.

На этом фоне индустриальный IoT в России останется в зачаточном состоянии. По прогнозу J’son & Partners Consulting, в 2022 г. выручка провайдеров облачных индустриальных IoT-платформ, используемых для подключения станков и других видов промышленного оборудования, составит в Рсосии лишь 300 млн руб. В сельском хозяйстве в период 2019-2022 гг. потребление облачных IoT-приложений и сервисов будет расти высокими темпами на уровне 89% CAGR, однако в абсолютном выражении останется незначительным — менее 90 млн руб. в 2022 году. Столь низкий прогнозируемый объем в сегменте индустриального IoT означает, что инвестиции в обеспечивающую инфраструктуру, в первую очередь, в сети 5G монетизировать будет нечем.