Структура продаж на рынке ИБП

После достаточно удачного 2010 года, когда большинство продуктовых сегментов ИТ-рынка дружно восстанавливались после кризиса, в 2011 г. ожидалось продолжение зародившегося тренда. Как показывают уже подведенные результаты первого полугодия, эти надежды в целом оправдались. И хотя последние месяцы всю мировую экономику лихорадит на опасениях второй волны кризиса, цены на нефть так и не упали. А это означает, что валютная выручка исправно поступает в Россию, наполняя бюджет и позволяя зарабатывать всем основным заказчикам высокотехнологичной продукции, в том числе и ИБП. Это внушает нам некоторый оптимизм и ожидания, что и традиционно самый основной сезон — конец года — не будет смазан, позволив выполнить и перевыполнить планы.

В целом первое полугодие 2011 г. на российском рынке ИБП было довольно интересным. Был ряд немаловажных новостей, связанных с вендорами, были и существенные структурные сдвиги. Но, пожалуй, так можно было бы сказать почти о каждом полугодии на нашем развивающемся рынке, но одно отличие все же было. Тема дата-центров и облачных вычислений возникла не в этом году, но только совсем недавно, когда стало окончательно понятно, что будущее мира за мобильностью, эти идеи овладели «деловой общественностью». Модная тема, конечно, является довольно мощным драйвером роста для рынка, только хотелось бы, чтобы на этом фоне производители ИБП и их партнеры не забывали о массовых рабочих местах и о классических инфраструктурных решениях, перераспределяя все маркетинговые фонды в пользу ЦОДов. Ведь как бы они ни были интересны, пока еще не они обеспечивают основные объемы продаж. Вместе с тем отмечается все большее число проектов с использованием сверхтяжелых установок: модули по 500 и более кВА. Однако реализация подобных дата-центров пока не столь уж частое явление, что приводит к ощутимым колебаниям рыночных долей производителей.

Основные итоги

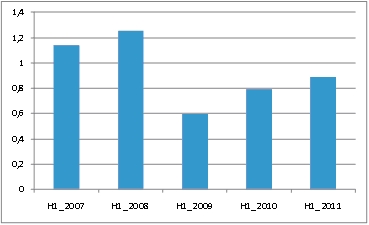

Начало текущего года у ряда вендоров было довольно сложным. Первые два месяца наблюдалось фактически полное отсутствие предзаказов, но уже в марте на рынке началось серьезное оживление, и первый квартал в целом вышел достаточно неплохим. Второй квартал был еще лучше, и в итоге результаты первого полугодия 2011 г. можно считать очень даже успешными. Всего было продано 890 тыс. устройств на сумму более 190 млн долл. По сравнению с «дном» 2009 г. рынок отыграл около 50% в натуральном выражении, но на докризисные уровни еще не вышел (см. рис. 1). Однако вследствие структурного сдвига в сторону инфраструктурных решений денежные показатели рынка восстанавливались существенно активнее. Если натуральным показателям до паритета осталось почти 30%, то денежным — уже всего около 13%.

Рис. 1. Динамика объема российского рынка ИБП, в млн штук.

Показатели первого полугодия прошлого года были превышены на 12% и 24% соответственно. Двукратный разрыв в темпах роста (рис. 2) показывает усиление тренда к «утяжелению» рынка.

Рис. 2. Динамика изменения натуральных и денежных показателей рынка ИБП.

Вместе с тем внутри анализируемого полугодия годовая динамика не была устойчивой. В первом квартале рынок ИБП в годовом исчислении вырос почти на 10% в штуках и на целых 28% в деньгах. Во втором же зафиксирован рост на 13,8% в штуках и 22% в деньгах, т. е. продажи массовых ИБП временно ускорились. Стоит отметить, что данный тренд шел в противофазе со связанным с ним рынком десктопов и мониторов, где во втором квартале наблюдалось некоторое снижение. Однозначного объяснения данного факта не видим, и будем надеяться, что связано оно с ростом популярности ИБП как важной части рабочего компьютеризированного места.

На самом деле, если «копать глубже», то все становится на свои места. Некоторый всплеск продаж массового оборудования остается в силе. А «подкачавшая» динамика денежных показателей во втором квартале связана только с тем, что в аналогичном квартале предыдущего года наблюдался резкий рост тяжелого оборудования, соответственно, годовая динамика определялась по сравнению уже с довольно высокой базой и выглядела не столь сильной. Если же сравнивать 1 и 2 квартал текущего года, то рынок продолжал «утяжеляться» и за квартал средневзвешенная стоимость одного ИБП выросла еще на 6 долл. — до 218 долл. Стоит отметить, что за последние пять лет этот показатель вырос более чем на 40%, что совсем немало.

Заканчивая разговор об общих трендах рынка, хочется еще раз вернуться к теме массовых ИБП. Честно говоря, нет у нас уверенности, что рост здесь будет устойчивым. В ситуации, когда рынок десктопов стагнирует, любое связанное с ним оборудование не может расти. Массовые ИБП после завершения коррекции вверх (послекризисной) должны стабилизироваться на уровнях чуть выше текущих. Скорее всего, выше 2,5 млн устройств за год рынок уже не пойдет, разве что появится новая прорывная технология, способная дать новый импульс рынку, или возникнет спрос в других потребительских сегментах. В частности, компания APC надеется на рост продаж в домашний сегмент, для защиты аудио-видео оборудования, но мы как-то пока смотрим на это скептично.

В целом технологическая структура рынка ИБП достаточно стабильна, поэтому, несмотря на отмеченные тренды последнего времени, для того чтобы понять, в каких субсегментах они приводят к наиболее сильному изменению, пришлось взять реперные точки, отстоящие друг от друга лет на 5 (рис. 3).

Как видно, удивительно неизменен сегмент источников off-line, которые представляют собой самую базовую защиту рабочего места и из года в год занимают около 12% рынка в денежном выражении. Оказывается, за счет идущего наступления on-line-систем в первую очередь пострадали конкурирующие с резервными line-interactive AS устройства. Достаточно удивительный факт, но получается, что в случае сужения массового сегмента пользователи предпочитали сэкономить, пусть даже с некоторым ущербом функционалу. В целом стабильна доля line-interactive SIN, которые представляют собой базовую защиту для серверов, но видно, что понемногу они все же вытесняются более надежными on-line-аппаратами мощностью до 3 кВА.

Наблюдающееся в более тяжелом сегменте перераспределение рынка в пользу самых тяжелых систем нельзя объяснить иначе, чем идущими процессами консолидации вычислительных мощностей. Пусть пока еще не дата-центры, но серверные комнаты становятся солиднее, и заказчики все чаще предпочитают поставить один мощный аппарат на весь комплекс, чем по относительно маломощному ИБП к каждой стойке.

Рис. 3. Динамика технологической структуры продаж (в денежном выражении).

Производители

По итогам первого полугодия 2011 г. все вендоры остались в целом «при своих»: как первый эшелон, так и второй и третий. Колебания рыночных долей, конечно, были, но они неизбежны, поскольку зачастую зависят от удачи/неудачи при поставке всего нескольких тяжелых устройств (и от того, на какой квартал их отнести). Компания APC by Schneider Electric по-прежнему контролирует около половины всего рынка в денежном выражении. При этом у нее продолжается ощутимый сдвиг в инфраструктурную область, но и массовая составляющая «отрабатывается» неплохо.

Основными конкурентами на массовом рынке являются компании * APC by Schneider Electric, CyberPower, Ippon, Powercom и Powerman. На рынке инфраструктурных решений кроме APC by Schneider Electric ощутимы позиции компаний* Chloride, Eaton, GE DE, Delta, Emerson Liebert, Inelt, Newave и Socomec UPS.

Однако конкуренция на рынке нарастает, причем это такой же уверенный тренд (рис. 4), как и «утяжеление». Индекс Герфинадаля непрерывно падает. Это означает, что интенсивность конкуренции на рынке быстро нарастает. Есть некая эмпирическая отметка (0,18), которая разделяет «сильно монополизированный» и «немонополизированные» рынки. Очевидно, что пока в нашем случае отметка еще сильно выше (0,23), но по крайней мере половина пути уже преодолена.

Рис. 4. Динамика индекса рыночной концентрации.

Из рыночных новостей следует упомянуть о продолжении изменений в компании APC (теперь подразделение IT Business (APC by Schneider Electric) компании «Шнейдер Электрик»), которые идут в русле ее стратегии, сформулированной примерно 10 лет назад. Стратегическим приоритетом компании является превращение в поставщика полной инженерной инфраструктуры ЦОДов. На данный момент портфель решений компании Schneider Electric покрывает уже до 80% потребностей в инженерных системах, необходимых для строительства надежных и энергоэффективных центров обработки данных. На этом фоне логичным и завершающим шагом явилось объявление компанией новой цели: строительства ЦОДов «под ключ» и сопровождение строительства крупных ЦОДов на всех этапах — от разработки концепции и проектирования до строительства и эксплуатации дата-центра. Для реализации этой задачи сформирован новый департамент интеграции. Новое подразделение компании будет работать не только с партнерами Schneider Electric — системными интеграторами, но и предлагать услуги подобного рода своим традиционным заказчикам, работающим с компанией напрямую. Кроме того, заметно, как канал «материнской» компании начинает реально способствовать продвижению ИБП APC. Причем, для «электрических» партнеров APC by Schneider Electric готова разрабатывать специальные устройства, и первой ласточкой является MGE Galaxy 300.

Немаловажным моментом стала финальная интеграция компаний Eaton и Moeller, которая стратегически даже более важна, чем шедшее параллельно поглощение MGE OPS. Процесс интеграции, начавшийся еще в 2008 г., объединил в Eaton бизнес Moeller по контролю, управлению, автоматизации и защите электроцепей. Итогом последнего этапа стала унификация маркировки изделий и упаковки. Электротехнический сектор Eaton объединил в себе направления Power Quality и Power Distribution, получив возможность повысить комплексность предложения, которое теперь включает услуги по распределению энергии, автоматизации, пуску и защите электродвигателя, а также оборудование для среднего напряжения и ИБП. Недавнее приобретение компании Wright Line, производящей системы прецизионного кондиционирования, позволит уже к концу текущего года начать продвижение полных инфраструктур для систем бесперебойного питания, включая уровень ЦОД. Таким образом, Eaton становится в целом похожей на Schneider Electric, что не может не отразиться на интенсивности конкуренции. Помимо этого корпорация Eaton серьезно «взялась» за российские регионы, люди компании уже работают в Санкт-Петербурге и Нижнем Новгороде. До конца года у Eaton есть планы иметь полноценные офисы во всех федеральных округах.

На примере еще одной компании, способной предлагать полные инфраструктурные комплексы — Emerson NP во всей красе проявилось незыблемое правило нашего рынка: западному вендору общероссийским бизнесом необходимо «рулить» из Москвы, на крайний случай — из Санкт-Петербурга. Попытка компании Emerson NP перенести центр операционной деятельности в Челябинск привела к существенным проблемам в бизнесе и кадрах, и до сих пор неясно, когда данный период закончится. Слава Богу, у компании достаточно сильный канал, что позволяет несколько демпфировать неразбериху. Будем надеяться, что подзатянувшееся слияние с Chloride пополнит компанию «свежей кровью» и позволит не потерять стратегическую инициативу.

* Компании перечислены в алфавитном порядке.

Василий Мочар, зам. директора ITResearch

Полная электронная версия этой статьи доступна только для подписчиков. Для получения полной электронной версии статьи сейчас Вы можете оформить запрос.