Структура продаж на рынке визуальных средств

Первая половина 2011 г., скорее всего, надолго не запомнится никому. И связано это с тем, что прошла она достаточно спокойно, без значительного числа провалов, прорывов и потрясений. Истерия вокруг европейских долгов раскрутилась уже после середины лета, и сейчас абсолютно неясно, чем же она завершится: приступы оптимизма и пессимизма следуют друг за дружкой с завидной регулярностью, а политические заявления и новости с легкостью перечеркивают любой фундаментальный и даже технический анализ.

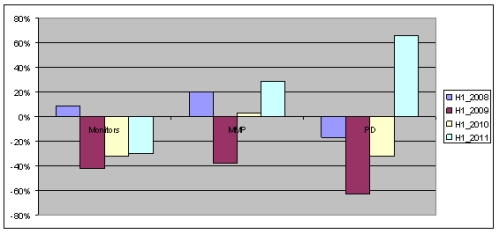

Вместе с тем на российском рынке визуальных средств, несмотря на относительно спокойную внешнюю обстановку, первое полугодие 2011 г. было на самом деле очень неровным и зачастую непредсказуемым, с локальными успехами и разочарованиями. И это естественно, поскольку в данную отрасль входят сразу три технологических сегмента (компьютерные мониторы, информационные панели, мультимедийные видеопроекторы), каждый из которых пребывает на своем этапе жизненного цикла, а значит, развивается по абсолютно различным законам.

Кризис

Динамика различных сегментов рынка визуализации по сравнению с H1’2007 (в штуках).

В результате пропорции между рынками за последние несколько лет очень сильно изменились, и это особенно чувствуется в денежных показателях (см. рис. 2). Вклад новых отраслей в общий рынок становится все более заметным: за последние два года он вырос на 56%. В результате интересы игроков рынка визуальных средств все больше перетекают к ним от низкомаржового и малоперспективного рынка мониторов, и этот тренд будет только усиливаться.

Мониторы

Несмотря на показанные выше негативные тренды, мы далеки от состояния паники по отношению к мониторам, хотя перспективы здесь действительно далеко не радужные. В основном негатив на рынке мониторов следует связывать с наступлением ноутбуков, причем здесь действовали сразу два фактора: фундаментальный и операционный. Фундаментальный: вытеснение стационарных компьютеров с офисных рабочих мест, которое становится все более ощутимым даже в организациях. Однако мы считаем, что данный фактор пока не достиг того уровня, когда рынок начинает показывать тотальный упадок спроса и входит в штопор. Мы являемся приверженцами рыночной модели, по которой значительная установленная база десктопов, в первую очередь в корпоративе (около 22 млн ПК) еще по крайне мере несколько лет будет продолжать оказывать значительную поддержку рынку мониторов за счет вторичных закупок, обеспечивающих продажу более 5 млн устройств в год.

Операционный фактор — в первую очередь, огромная загрузка складов партнеров ноутбуками, из-за чего на мониторы в течение полугодия не обращалось особого внимания, да и не было свободных средств, которые максимально отвлекались на более перспективную и прибыльную продукцию.

На момент написания статьи, когда уже вовсю разворачивается финал торгового года, в прошлые года обеспечивавший основные обороты, следует отметить, что рынок мониторов продолжает идти «вниз». Склады большие, поскольку сезон BKS фактически не состоялся. Кроме того, еще более значимым фактором явилось то, что начал разворачиваться масштабный европейский кризис, приведший к существенному удешевлению рубля. Резко подорожавшие устройства никто не хотел брать, поскольку в канале они были существенно дешевле. Как вендорам, так и крупнейшим дистрибьюторам приходилось демпинговать и фиксировать убытки. Этот процесс может продолжиться и дальше, поскольку волатильность зашкаливает, и никто не может спрогнозировать курс даже на следующую неделю, не говоря уже о месяце.

Уже сейчас ясно, что 2012 г. будет очень сложным на рынке мониторов. С одной стороны, расчеты показывают, что при сохранении текущей базы должно быть заменено около 6,35 млн устройств. Однако и в текущем году расчеты показывали на замену 5,66 млн мониторов, а столько очевидно не набралось. Здесь целая совокупность проблем: из-за кризиса ряд рабочих мест было ликвидировано и обратно так и не восстановилось; установленные ЭЛТ-мониторы уже практически все заменены, а ЖК-мониторы достаточно надежны и замедлившаяся замена по «моральным» причинам приводит к увеличению среднего срока эксплуатации; в офисах началась серьезная замена десктопов ноутбуками (наш прошлогодний опрос показывает, что в средних и крупных организациях их было уже около 26%).

Всего за первое полугодие 2011 г. было продано 2,28 млн аппаратов, что только на 3% лучше прошлогодних показателей. При этом за счет продолжающегося снижения цен динамика мониторного рынка в денежном исчислении даже стала отрицательной: весь рынок за полугодие — всего 434 млн. долл., т. е. падение составило 6,5%.

При этом полугодие было крайне неровным: первый квартал в целом еще был достаточно удачным, а вот второй уже был в «минусе» по отношению к прошлому году. Но если снижение натуральных показателей оказалось в пределах погрешности и им можно было бы пренебречь, то денежные показатели из-за снижения средневзвешенной стоимости одного аппарата на 10% (до 187 долл.) обрушились на 13,5%. Последнее выглядит достаточно удручающе и показывает очередное падение прибыльности на рынке, сопоставимое с II кварталом 2009 г.

Рис. 3. Динамика средневзвешенной стоимости мониторов, долл.

Конечно, нельзя говорить, что такое падение цен свойственно только нашему рынку: это общемировая тенденция. Технология ЖК-матриц уже хорошо отработана, открыто множество фабрик, да и лицензионные отчисления у ряда игроков уже закончились. Вследствие этого за последние несколько лет цена матриц (основная часть монитора) значительно снизилась, что и привело к существенному уменьшению стоимости конечной продукции.

В целом за последние несколько лет средняя розничная стоимость монитора снизилась на нашем рынке примерно на 30% (рис. 3). Учитывая параллельное сокращение количеств, понятно, что денег в рынке становится все меньше и меньше. Причем вдвойне обидно, что все эти годы продолжалось непрерывное наращивание диагонали аппаратов, которое до 2007 г. было вполне в состоянии компенсировать эрозию цен. Кстати, стоит отметить, что производителям удалось очень значительно продвинуться в конструкции мониторов и эргономике упаковки, и в результате коробки с мониторами сейчас как никогда легкие и компактные, что существенно облегчает их транспортировку.

Слишком «скромно» выступают LED-мониторы, не говоря уже о 3D-устройствах, продажи которых до сих пор остаются единичными. Аппараты со светодиодной подсветкой в ближайшей перспективе очевидно будут определять ландшафт мониторного рынка, но этот процесс протекает достаточно эволюционно, без особой спешки и шумихи, рынок практически игнорирует маркетинговые возможности данной смены технологий.

Рис. 5. Динамика индекса интенсивности конкуренции.

Стоит отметить, что на рынок мониторов возвращается нормальная интенсивность конкуренции. Соответствующий индекс Герфиндаля (рис. 5) демонстрирует планомерное снижение после всплеска в первом полугодии 2011 г., в самый разгар кризиса. Сейчас индекс опять стремится к «психологической отметке» 0,18, которая разделяет монополизированный и конкурентный рынки. Это означает, что растет интенсивность конкуренции, и «второй» и даже «третий» эшелоны «отъедают» все большие куски общего пирога.

Коммерческие панели

На рынке информационных (или коммерческих, что одно и то же) панелей первое полугодие 2011 г. прошло под знаменем взрывного наращивания продаж, причем темпы роста нарастали от квартала к кварталу. Если в годовом исчислении первый квартал вырос на 62%, то второй был лучше уже на рекордные 150%! Всего за полугодие было продано 10 тыс. устройств (рис. 6), что лучше первого полугодия 2010 г. почти в 2,5 раза. По сравнению с «дном»

Рис. 6. Динамика продаж на рынке коммерческих панелей.

В деньгах рынок составил уже очень значительные 33,7 млн долл., т. е. почти 100%-ный рост. При сохранении подобной динамики можно было бы надеяться на приближение к отметке 30 тыс. панелей за год. Предварительные данные за третий квартал показывают, что он был не хуже всего рекордного первого полугодия. А учитывая, что основные тендеры у нас закрываются в самом конце года, прогноз самый оптимистичный, и нарушить его может только лишь удар «извне», т. е. кризис.

Такая динамика близка к рекордам, но в то же время это характерно для молодых, только складывающихся рынков. Причем примечательно, что на «родственном» рынке компьютерных мониторов в тот же период наблюдалась, наоборот, стагнация и даже падение. То есть этот рост не был обусловлен общей благоприятной макроэкономической ситуацией, а явился следствием специфических для рынка информационных панелей процессов.

Столь выдающиеся темпы роста, скорее всего, связаны с началом массового спроса на инфопанели, а также с набирающей силу фазой замены ранее установленного оборудования: до этого устанавливались «плазмы» предыдущих поколений с ограниченным сроком жизни, которые к настоящему времени уже основательно выгорели. Также не следует сбрасывать со счетов активизацию ведущих вендоров и канала, которые, понимая перспективность этого рынка, начали активно инвестировать в него.

На рынке информационных панелей борются две тенденции, приводящие к значительным колебаниям средневзвешенной стоимости устройств: с одной стороны, коммерческие дисплеи — это высокотехнологичные устройства со значительной составляющей дорогостоящих решений. В связи с этим здесь не наблюдается выраженной ценовой эрозии, характерной для многих других сегментов IT-рынка. При сохранении высокой стоимости устройств происходящий сдвиг в сторону больших диагоналей и несколько более дорогой ЖК-технологии не может не отражаться на средней стоимости устройств. Мы думаем, что тренд к удорожанию «средней» панели будет продолжаться и в дальнейшем. С другой стороны, на рынке коммерческих дисплеев в последнее время наблюдается здоровая тенденция к масштабным проектам, которые в основном реализуются на устройствах с диагональю

Увеличение доли небольших диагоналей (рис. 7) приводит к некоторому повышению средневзвешенной стоимости панелей. Во время кризиса самым устойчивым был как раз сегмент больших диагоналей, которые оказались наименее эластичными по отношению к внешним условиям. И это логично, поскольку проекты с особо большими панелями представляют собой самые сложные решения, зачастую в инфраструктурной отрасли, а не в сегменте Digital Signage. В более благоприятные времена большие панели также не могут сверхбыстро увеличивать свою долю, но стоит отметить, что при общем падении доли на пятикратно за два года выросшем рынке отгрузки устройств с диагональю 50+ дюймов увеличились вдвое.

Отметим также, что диагональ 46 дюймов однозначно превращается в новый отраслевой мейнстрим, и уже в 2012 г. мы ожидаем наступления паритета с сегментом

Рис. 7. Динамика структуры рынка коммерческих панелей.

При всем сверхпозитиве смущает то, что рынок до сих пор фактически реализуется всего четырьмя производителями. Остальные пока слишком осторожничают. Традиционно сильно выступает компания Samsung, достаточно резко подтянулась и LG. Также успешны NEC и Panasonic. Остальные вендоры пока не показывают выхода на массовые количества. Мультимедийные проекторы Первое полугодие 2011 г. на рынке проекторов оказалось хотя и неровным, но достаточно неплохим. Было продано 57,5 тыс. проекторов, что в денежном выражении составило 62,05 млн долл.. Рынок показал рост на 25% по сравнению с первым полугодием 2010 г. В результате произошло знаменательное событие: превышение на 3,5% докризисных объемов (в отличие от многих других сегментов ИТ-рынка).

В первом квартале было продано всего 26 тыс. проекторов. В целом цифра была неплохая, однако, честно говоря, при текущих ценах на нефть ожидалось большего. Такая скромная динамика была сопоставима с мониторным рынком, который давно находится на финальной стадии жизненного цикла. Причины столь невыразительного результата лежали на поверхности: нехватка проектов, в первую очередь в сфере образования. Только во втором, и особенно, в третьем квартале на данный целевой рынок пошли значимые тендеры, и, что особенно отрадно, наиболее востребованными оказались ультракороткофокусные решения, которые довольно прибыльны.

Во II квартале 2011 г. на российском рынке было продано уже 31,5 тыс. проекторов. В отличие от многих других отраслей, где второй квартал традиционно хуже первого, здесь показатели первого квартала были превышены примерно на 21%. Этому не помешало даже землетрясение в Японии, из-за которого по некоторым вендорам был зафиксирован дефицит оборудования. В годовом исчислении рынок вырос на 37% в штуках и по итогам полугодия (рис. 8) наконец-то превысил показатель докризисного 2008 г.

Рис. 8. Динамика продаж на рынке мультимедиа-проекторов.

Структурных сдвигов на рынке проекторов было традиционно много, однако на данный момент наиболее значимым является серьезное усиление ниши сверхдешевых проекторов стоимостью ниже 500 долл. (рис. 9). Она зародилась всего год назад, но к лету текущего года ее доля уже приблизилась к четверти рынка в натуральном выражении, хотя в деньгах пока еще существенно меньше.

Средневзвешенная цена проектора за год опустилась примерно на 7%, но пока она еще находится выше 1000 долл. Обращает на себя внимание, что после обвала в 2009 г. на протяжении последних трех лет доля проекторов стоимостью выше этой отметки относительно стабильна.

Рис. 9. Динамика распределения продаж проекторов по ценовым диапазонам.

Мы отмечаем рост числа продаваемых 3D-проекторов: уже сейчас каждое третье проданное устройство наделено этой функцией. Ожидается появление на рынке Full HD DLP- и

Не произошло ожидаемого многими прорыва по пикопроекторам. Наоборот, с уходом Samsung с российского рынка проекторов их доля на нашем рынке упала. Обращаем внимание, что приводимые нами общие показатели продаж проекторов не учитывают пикопроекторы вследствие их другого позиционирования.

Наиболее интересным нам сейчас видится тренд к переходу на LED-технологию. Естественно, там есть технологические ограничения, связанные с яркостью, но думается, что они преодолимы со временем.

Лидерами рынка проекторов в I полугодии 2011 г. были компании* Acer, BenQ, Epson и NEC, их совокупные продажи составили 69% от общего объема продаж рынка. Раньше мы упоминали приход на наш рынок компании Samsung и закладывали сюда серьезные ожидания, учитывая мощь данного производителя, и первое время всё, казалось, шло в рамках наших ожиданий: компания быстро наращивала объём продаж, однако неожиданно на самом верху компании было принято решение о закрытии данного продуктового направления и сейчас уже партнеры распродают только остатки проекторов. Может быть, на фоне усилий компании по завоеванию мобильного рынка и конкурентной борьбы с Apple, Samsung решила не распылять ресурсы на относительно небольшой сегмент рынка, на котором до лидерства ей было еще очень далеко.

В остальном ощутимых изменений в рейтингах вендоров не произошло. Однако в целом наблюдается уменьшение интенсивности конкуренции. Соответствующий индекс в последние годы устойчиво растет, указывая на перманентное усиление лидирующей группы. В целом по данному показателю рынок проекторов относится к высококонкурентным, и даже удивительно, что при 20 активно работающих вендорах у нас относительно небольшие темпы роста.

* Компании перечислены в алфавитном порядке.

Сергей Денисов, эксперт ITResearch,

Василий Мочар, зам. директора ITResearch

Полная электронная версия этой статьи доступна только для подписчиков. Для получения полной электронной версии статьи сейчас Вы можете оформить запрос.