Структура продаж на российском рынке компьютеров

В первом полугодии 2011 г. российский рынок компьютеров — настольных и мобильных (блокнотных) ПК — составил 4670 тыс. шт. На настольный сегмент пришлось 42,6% продаж в натуральном выражении. Он продолжает терять рыночную долю (в аналогичный период прошлого года этот показатель равнялся ровно половине сегмента.) Соответственно, на обычные ноутбуки пришлось 47,1%, и оставшиеся 10,3% заняли нетбуки. Общий годовой прирост ПК составил 24%.

Однако кроме количественных следует обратить внимание и на качественные изменения компьютерного рынка. За первую половину года уже и в России успел оформиться еще один его подсегмент, не замечать влияния которого теперь невозможно. Конечно же, речь о планшетных ПК. Эта категория, запущенная как продукт массового спроса лишь годом ранее (причем тогда это был один конкретный продукт — iPad), уже оформилась именно в полноценный сегмент, с определенным уровнем конкуренции и относительно широким ассортиментом. По данным компании ITResearch, в Россию за полугодие было поставлено около 390 тыс. «таблеток». Таким образом, этот новый класс устройств сразу занял до 8% компьютерного рынка в целом, а в мобильном секторе — вообще более 12%.

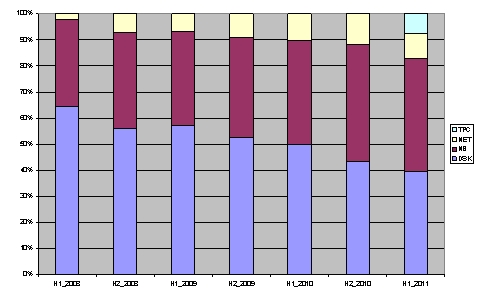

Динамика структуры продаж компьютеров разных типов,

Влияние ноутбуков на рынок сегодня двояко: они не только представляют собой самостоятельный кластер, но и оказывают как субстут давление на рынок ПК, частично отбирая у них долю. То есть часть объема продаж ноутбуков не работает на увеличение инсталлированной базы компьютеров в целом, а расширяет рынок замены в сегменте настольных ПК. Особенно ярко это проявляется в домашнем секторе.

С нетбуками же, а теперь еще и с планшетами, дело обстоит иначе. Такие компьютеры в значительной мере являются не замещающими, а дополнительными устройствами, что называется, вторыми компьютерами у пользователя. Ну, или устройствами для тех потребителей, которым полноценный ноутбук, допустим, не нужен, и они бы его и так не купили. Между самими этими категориями, безусловно, существует взаимная конкуренция, и Tablet PC уже по факту поджали нетбучный сегмент. Но в данном случае интересно объединить эти два типа устройств, представив их как общность тех самых «дополнительных» гаджетов. То есть устройств, чьи продажи заведомо идут в плюс общему объему компьютерного рынка, увеличивая и емкость, и темпы прироста парка вычислительных устройств.

На рисунке, демонстрирующем динамику изменения технологической структуры рынка компьютеров, видно, что к I кварталу 2011 г. упомянутая общность в сумме занимала уже более 18% рыночного объема продаж. А ведь сама идея подобного плана компьютерных гаджетов, в виде первых нетбуков, появилась на рынке всего три сезона назад! И ясно, что в дальнейшем мы будем иметь дело лишь с увеличением этой составляющей, которая будет все больше и больше влиять на компьютерный бизнес в целом, и в результате, очевидно, станет главным локомотивом его развития.

Настольные ПК

В означенный период настольный сегмент вырос на 5,9%. И это, надо заметить, еще очень неплохой показатель. Например, напрямую связанный, хотя и имеющий свои временные лаги распространения в канале товар — мониторы, в тот же период показал и вовсе отрицательную динамику: −3%. В перспективе нас ожидает продолжение принципиального снижения темпов роста настольных ПК вплоть до отрицательных величин. Не исключено, что «минус» мы увидим уже в последнем квартале текущего года. Дело в том, что относительно позитивные темпы прироста, указанные выше для первого полугодия, связаны с распродажами запасов комплектующих старого поколения в связи с появлением принципиального обновления базовых платформ Intel, а чуть позднее — и AMD. Причем в обоих случаях — и Sandy Bridge и Llano — новинки не совместимы по разъемам и чипсетам с платформами предшествующих поколений, и рынок был вынужден избавляться от запасов старых компонентов. Сейчас этот драйвер продаж себя уже исчерпал, а новых драйверов не видно.

Основа российского десктопного бизнеса — локальная сборка — начинает явно проседать как форма деятельности. Количество сборщиков в регионах сокращается, их место занимают крупнейшие региональные и федеральные производственно-сбытовые структуры. В результате суммарная доля 10 ведущих производителей десктопов по итогам полугодия составила 38,6%, что является историческим максимум для данного показателя.

Продолжает значимо увеличиваться доля иностранных брендов, как корпоративной, так и розничной направленности. Суммарно все они продали 17,6% настольных систем.

В свою очередь все более значимая часть отгрузок зарубежных грандов приходится на моноблоки. Российские компании также начинают постепенно обращать внимание на AIO, хотя их реальные успехи здесь пока малозаметны. Продажи моноблоков по итогам полугодия составили 4,4% объемов, и тенденция к росту вклада этого сектора в будущем сохраняется. Особые надежды возлагаются на проникновение этой категории ПК на рабочие места в организациях. Соответствующие модели многими вендорами уже представлены, правда, реальные продажи в столь консервативной сфере пока носили скорее тестовый характер.

Список лидирующих компаний впервые за долгие годы изменился*: Acer, Depo, DNS, Hewlett-Packard и K-Systems. Дальневосточный ритейлер впервые вошел в рейтинг ведущих поставщиков компьютеров, заместив в перечне Top-5 такого ветерана, как Kraftway. Также неплохие показатели демонстрирует бренд iRu.

Ноутбуки

Темпы роста сегмента ноутбуков в первом полугодии превысили прогнозные. В целом сегмент вырос на 42,1%. Причем прежде сверхинтенсивно развивавшийся сегмент — нетбуки — в этот раз подрос всего на 23%, а вот стандартные ноуты как раз обеспечили основной прирост. Во втором квартале показатель динамики здесь и вовсе превысил 70%, чего от данного, сложившегося рынка никто уже и не ждал. Все это, впрочем, лишь проявление конкретной торговой ситуации — значительного затоваривания канала еще в конце прошлого года. Кроме того, период, с которым идет сопоставление, — первая половина 2010 г., особенно второй квартал, были наоборот, крайне неудачными. Так и получились удивившие многих цифры годовой динамики.

На самом деле, и это видно уже по результатам третьего квартала, нормальным уровнем для современного российского рынка мобильных ПК является примерно

Интересная ситуация сложилась в структуре технологических подклассов ноутбуков: продолжается крайне существенное снижение класса полноразмерных бюджетных ноутбуков. Как продукт для массовых стационарных рабочих мест мобильные ПК в России по-прежнему не снискали популярности. Это, кстати, гарантирует, что рынок десктопов все-таки не войдет в период уж полной деградации, и в офисах настольные ПК в том или ином виде останутся основой клиентского парка.

На потребительском же рынке цены на комплектации среднего уровня опустились уже настолько, что массовый потребитель вполне может позволить себе аппарат с дискретной графикой на борту. Что очередной раз увеличивает долю самого массового сектора —ноутбуков среднего класса. В свою очередь системы игрового уровня, производительные мультимедийные машины также прирастают все более активно, замещая собой домашние десктопы мощных комплектаций.

Самое же интересное творится с малогабаритными системами: сегмент «тонких и легких» вроде бы стагнирует, но это полуправда — уж слишком неоднозначно определение «тонкий и легкий». Мы традиционно включаем в него системы с дисплеем 14 или 13 дюймов. В первом типоразмере поставляются, главным образом, удешевленные варианты

А вот мини-ноутбуки оказались наиболее динамичным подсегментом. Надо отметить, что сверхвысокие темпы роста, показанные этой категорией в первом полугодии, в некоторой степени являются следствием того, что за годы царствования нетбуков этот товарный кластер провалился в продажах особенно значительно и теперь начинает отрастать, причем быстро, что всегда выходит по чисто арифметическим причинам. Но не только в этом дело. Мини-ноутбуки и

Но все это в любом случае будущее, а в недалеком прошлом приведенный рост сектора мини-ноутбуков, действительно, частично явился следствием мощного старта

В сегменте мобильных ПК в первую пятерку по продажам традиционно вошли* Acer, Asus, Hewlett-Packard, Lenovo и Samsung. Обострение конкурентной борьбы в лидирующей группе, начавшееся ближе к концу 2010 г., продолжается по сей день, позиции брендов в целом сблизились и периодически меняются между собой от месяца к месяцу.

Планшетные ПК

Среди 390 тыс. планшетов, завезенных в РФ за первое полугодие, по официальному каналу в страну попало около 75%; остальное — пока весомые в данном секторе стихийные поставки. Высокий объем последних был связан, в том числе, с задержками в начале работы по данному направлению авторизованных продавцов. Правда, сейчас присутствие последнего фактора начинает сходить на нет.

На рынке планшетов уже выделилось два основных кластера — это 7- и

Лидирующую позицию на рынке занимает понятно кто. Но, вопреки расхожему мнению, доля Apple оказывается даже меньше половины российского рынка. В официальном канале продаж доля продукта-провозвестника в первом полугодии составила и вовсе 32%, но если включить серые поставки, то там iPad, естественно, превалирует. В любом случае выходит меньше 50%.

В лидирующую пятерку ко второму кварталу мощно ворвался бренд Acer, также в нее вошли* Beeline (платформа ZTE), Samsung и ViewSonic. Суммарно группа Top-5 реализовала 69% от официальных отгрузок. Наличие в этом списке Beeline говорит об определенном потенциале поставок «контрактных» планшетов. Компаний, занимающихся планшетным направлением, великое множество, однако действительные гранды, уровня Acer, Asus, Lenovo, Sony или HTC, появились на рынке только ко второму, а то и к третьему кварталу года, так что их влияние в первом полугодии еще не обрело полной силы. На этом фоне неплохо себя чувствовали небольшие фирмы, для многих из которых, впрочем, это, видимо, была разовая акция. Безусловно, были среди них и отечественные компании. По итогам второго квартала российские бренды реализовали более 18% объемов планшетных ПК.

* Компании перечислены в алфавитном порядке.

Дмитрий Шульгин, старший эксперт ITResearch

Полная электронная версия этой статьи доступна только для подписчиков. Для получения полной электронной версии статьи сейчас Вы можете оформить запрос.