Российский рынок информационных панелей находится сейчас в стадии активного формирования товарного ассортимента. Причем расширяется как число работающих в сегменте вендоров, так и их продуктовые линейки.

Если на этапе формирования рынка LFD количество производителей было невелико (еще шесть лет назад было меньше 10), то сейчас здесь работает более 50 производителей. Если раньше у каждого из них в ассортименте было всего несколько моделей: по одной-две модели в самых распространённых типоразмерах, то сейчас продуктовое предложение LFD, уже превысило 500 разнообразных моделей.

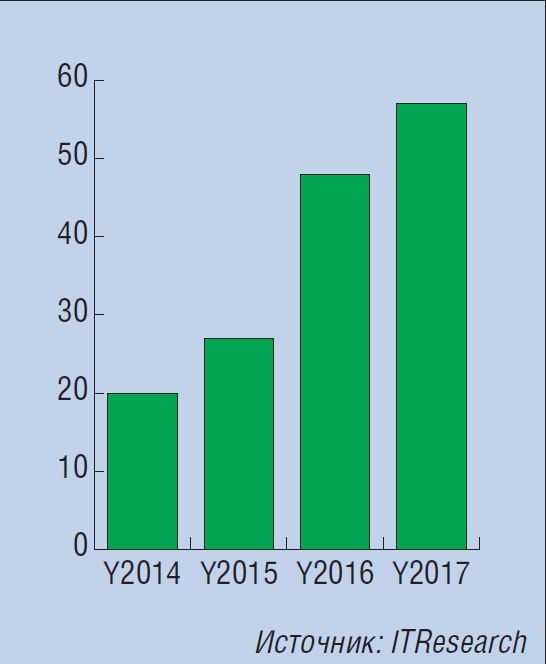

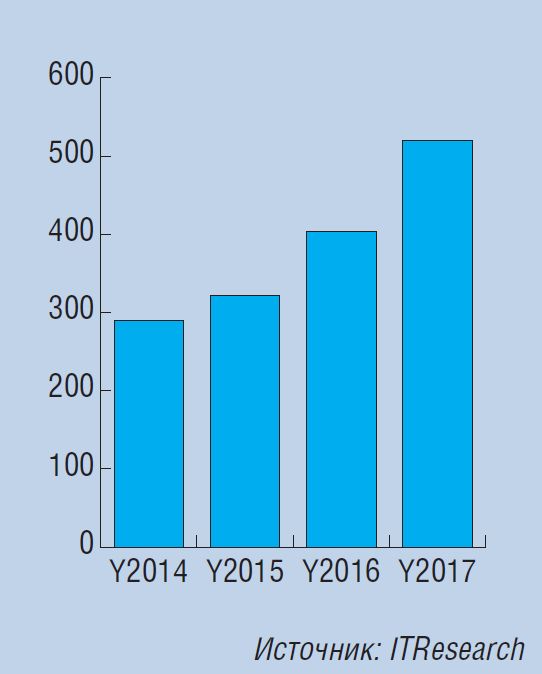

В последнее время количество игроков и ассортимент их продуктового портфеля экспоненциально идут вверх (см. рис. 1 и 2). Если в 2014 г. свою продукцию на российском рынке LFD продвигало уже около 20 брендов, предлагавших совокупно около 290 моделей дисплеев разного уровня и предназначения, то в 2017 г. их стало соответственно порядка 57 и 520. И это еще не учитывая несколько десятков моделей от не очень пока заметных компаний-новичков.

Рис. 1. Динамика количества производителей на российском рынке LFD.

Кстати, обращает на себя внимание факт, что количество производителей (см. рис. 1) росло намного быстрее, чем количество моделей (см. рис. 2). Если первых стало больше почти в 2,5 раза, то суммарный продуктовый портфель увеличился «всего» в 1,8 раза. То есть наблюдалось уменьшение «удельного количества моделей» (в перерасчете на одну компанию).

Казалось бы, процессы усложнения продуктового предложения на этапе бурного развития рынка должны приводить как раз к противоположному результату. Например, в каждой из основных диагоналей должно быть несколько по-разному спозиционированных стандартных панелей или, скажем, бесшовные панели с рамкой разной толщины для видеостены начального, среднего и высокого уровня. У лидеров рынка мы сейчас видим именно эти процессы. Но при этом на рынке также находится множество компаний-новичков с крайне ограниченным продуктовым портфелем (чаще всего буквально одна-две Touch-модели). В результате и происходит некоторая рассинхронизация между динамикой количества игроков и их суммарного портфеля. В дальнейшем эта диспропорция наверняка будет исправлена.

Рис. 2. Динамика количества моделей LFD на российском рынке.

Также стоит отметить, что во многом в «разбухании» продуктового предложения виноваты и российские компании-интеграторы, которые ищут привлекательные по цене предложения за рубежом (в Китае) и пытаются продвигать их в России. Однако, по мнению аналитиков эти процессы «захламления» рынка продлятся не долго.

Подробнее о структуре товарного предложения на российском рынке LFD см. в журнале «Бестселлеры IT-рынка», 2018, №1