Рынок Unified Communications, пусть не очень молодой, но бурно развивающийся, потому ни аналитики, ни потребители, ни даже поставщики продуктов и решений не пришли к единому мнению о том, какие же решения и продукты его формируют. Поэтому аналитические данные разных компаний по мировому рынку UC существенно различаются и зависят от состава исследуемых сегментов. Это надо учитывать при анализе и особенно сравнении данных различных компаний.

Вместе с тем, по более интегральным тенденциям имеет определенный консенсус. Например, очевидно, что еще в 2008 г., до мирового кризиса, на этом рынке началась активная консолидации, которая в 2009 г. несколько замедлилась, но в 2010 г. возобновилась. Примеры у всех на слуху: Cisco и Tandberg, Avaya и UC-бизнес Nortel и др. Из последних: в конце июля 2010 г. Microsoft заключила долгосрочное соглашение с производителем систем видеоконференций Policom, стремясь составить в этой области достойную конкуренцию тандему Cisco—Tandberg.

Другая заметная мировая тенденция — предоставление UC-сервисов операторами связи. Здесь активно действуют такие операторы, как NTT в Японии, Comcast в Северной Америке, France Telecom во Франции. В России эта тенденция не столь очевидна, хотя известно о предоставлении таких услуг на территории России компанией Orange Business Services, входящей в состав France Telecom, и о попытках ряда других операторов, как проводной, так и сотовой связи, но массовым явлением это назвать нельзя.

Наибольший подъем мирового рынка UC наблюдался в 2008 г., когда поставки продуктов для унифицированных сообщений и коммуникационного ПО клиента выросли на 47% — до 1,4 млн единиц, а объем рынка составил 523,4 млн долл. Тогда же лидером этого сегмента стала компания Cisco, поднявшись с пятого места и обогнав бывших лидеров Siemens и Avaya. В 2008 г. расширился и рынок контакт-центров — на 54%, до 956 млн долл.: его стимулировали миграция от TDM-АТС на АТС на базе IP и рост продаж в Азии. Здесь в 2008 г. лидером по продажам IP CC осталась Avaya, второе и третье места заняли Alcatel-Lucent и Cisco соответственно (данные Infonetics Research).

Общий кризис 2009 г. сильно сократил расходы корпоративных заказчиков на IP-телефонию и годовой рост рынка UC составил всего 3%. В то же время доходы сервис-провайдеров деловых VoIP-услуг выросли на 20%, и львиную долю доходов принесли операторам компании SMB (очевидно, что покупка IP-АТС для предприятий более затратна, чем операторские услуги IP-телефонии). По прогнозам Infonetics Research, к 2014 г. услуги VoIP для этого рынка принесут мировым операторам более 30% дохода.

Прогнозы аналитиков на

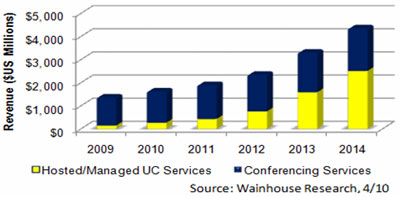

Аналитики исследовательской фирмы Wainhouse Research ожидают, что к 2014 г. объем рынка Unified Communications вырастет до 30 млрд долл. (включая сегменты СС и видеоконференцсвязи). Впрочем, Wainhouse полагает, что, хотя сегодня доходы операторов от услуг UC намного меньше, чем доходы от продажи решений, в

Это, в свою очередь, увеличит доходы производителей серверного ПО, выпускающих продукты для создания сервисов присутствия, мгновенных сообщений, видеоконференцсвязи, совместной работы групп, а также инфраструктурное оборудование для поддержки этих сервисов. Так, согласно прогнозам, европейский рынок решений для видеоконференций, в конце 2009 г. составлявший всего 383,6 млн долл., к 2015 г. вырастет до 1,03 млрд долл.

Прогноз европейского рынка конференцсвязи и бизнес-сервисов для унифицированных коммуникаций

Однако Wainhouse также отмечает, что препятствием для такого быстрого роста могут стать недостаточно развитая инфраструктура и низкая пропускная способность каналов, особенно в Центральной и Западной Европе. К тому же видеоконференцсвязь, пожалуй, самое дорогое UC-решение, поэтому оно будет доступно лишь очень крупным компаниям. Другим же сегментам рынка придется довольствоваться менее дорогими UC-сервисами, которые обеспечиваются IP-АТС и VoIP-решениями и веб-конференциями.

Итак, мировой рынок UC-решений насчитывает более 60 производителей. Объем этого рынка составляет от 600 млн долл. (без СС и видеоконференцсвязи — Infonetics) или 2,8 млрд долл. (с учетом этих сегментов — Forrester Research) и к 2014 г. может вырасти до 30 млрд долл. (Wainhouse Research). При этом увеличится доля решений, предоставляемых операторами связи, по сравнению с чисто корпоративными решениями.

Подробнее о мировом и российском рынке UC читайте в статье «Решение или услуга? О развитии рынка унифицированных коммуникаций» публикуются в журнале «Бестселлеры IT-рынка», №3 2010.